プレリートファンドから「プレリートファンド 木山社長に聞く 第1回」として、その事業内容について木山社長とmaneoの瀧本 憲治社長との対談動画がYoutubeにアップされていました。

動画の時間は13分23秒となっていますが、時間がもったいないと思う方向けに話の内容を整理してみましたのでご利用下さい。ただし一部私の理解で勝手に補完している部分もありますのでその点についてはご了承願います。

3行にまとめてみた

詳細な要約(言葉として変ですが)を読む時間もない方向けに動画の内容を3行にまとめてみました。

- 木山社長は過去に大きなプレリートの売却に成功してきて今のところ失敗も無い。

- プレリートはリートに売却するための厳しい審査を行うため案件としては堅めだが、逆にこれ以上利回りを上げることは難しい。

- 今後はレジデンスファンド、開発ファンドを計画しており、またリート売却益をシェアすることも検討している。

詳細な要約

こちらは審査対応の内容などある程度の詳細までは知っておきたい方向けの要約となります。

木山社長の経歴

- 木山 憲一。

- 前職は外資系投資ファンドで約50棟で累計1,000億円程度の不動産(主に老人ホームやホテル用途)を購入。

- うち500億円程度を3年前にバルクで(まとめて)三井住友銀行が最大スポンサーのヘルスケアリート上場時に売却。(ヘルスケア&メディカル投資法人(2015年3月19日上場)でしょうか?)

- 現職でもアジア最大のヘルスケアリートに150億円程度の売却実績を行うなどイグジット実績は多数あり。

- (バルク売却のため詳細レベルでは断言できないが)失敗は今までないと認識している。

プレリートファンドのサービス開始の経緯

- プロの投資領域に対してクラウドファンディングで資金を集めての投資を実現したいという想いから。

プレリートファンドのサービスの特色

- REITへの売却は審査が非常に厳しいため不動産購入、投資の段階で徹底した物件審査(デューディリジェンス)を行う。

- (不動産の審査は)社長個人の経験もあるが金融機関の融資を受けるため客観的な審査資料の準備が必要。

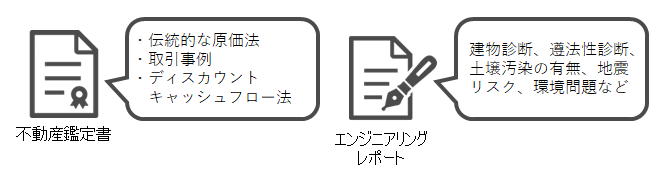

- このため外部の専門機関にあらゆる調査(不動産鑑定書、エンジニアリングレポートなど)を委託している。

- 不動産鑑定書は下記の3パターン全てをチェックしている。

- 伝統的な原価法

- 取引事例

- ディスカウントキャッシュフロー法(グローバルスタンダード)

- エンジニアリングレポートでは次のような内容をチェックしている。

- 建物診断

- 遵法性診断

- 土壌汚染の有無

- 地震リスク

- 環境問題

- また重要なポイントとしてREITに売却する不動産のオペレーター(運営会社)がその施設で十分に儲けられるか、賃料負担割合(負担力)を非常に重視している。

- その為のマーケティングレポートや事業の採算性の部分についても専門機関に評価を依頼している。

- 賃料負担割合はREITのグローバル指標では1.3となっている。

- つまり不動産賃料が100の場合、オペレーターの賃料負担能力は130あり、30はオペレーターの利益として蓄積される(ここは理解力不足で若干怪しいです)。

- REITに売却するためには信託受益権とする必要がある。

→信託受益権とは?信託受益権は担保に設定できるのか(OwnersBook) - そのために越境の有無、必要書類の有無、現地の調査などをすべて社内の週次の案件会議チェックしている。

今後の展開について

- レジデンスファンドと開発ファンドを検討中。

- レジデンスファンドは東京23区のハイグレードの賃貸マンション。

- 利回りは検討中だが堅調で、少子高齢化の人口構造から都心集中を想定して立地を見極めている。

- 開発ファンドはゼロからの開発のためリスクがあるが売却益を計上して利回りを高くする。

- 現在の利回りは5~8%となっているがREIT売却の為のコストなどから逆算するとどうしてもこの程度となってしまう。(暗に安全性を高める代わりにこれ以上の利回りは厳しいと伝えたいようです)

- ただし今後はREIT売却時の利益を投資家に還元する商品も検討している。

コメント